През последните години редовно се интересувам дали не е дошъл моментът да купя апартамент в София. Поне веднъж годишно разглеждам ситуацията в България.

Все не мога да го оправдая финансово… В чужбина могa – не и в България.

Всеки си мисли, че разбира от имоти – все пак тук 90% от населението има собствено жилище. Много хора вече имат (или са наследили) апартамент и обмислят покупката на втори с инвестиционна цел.

Знаеш ли, че България хем е сред най-бедните държави в Европа, хем има едно от най-високите нива на собственост на имоти? Не, не е защото в чужбина са по-скъпи. Ето една много хубава статия по темата от мое любимо списание The Economist: https://www.economist.com/leaders/2020/01/16/home-ownership-is-the-wests-biggest-economic-policy-mistake

Познавам хора с прилични доходи, които с лека ръка се нагърбват с ипотечни кредити за по 20г. или 30г., без да осъзнават последствията и алтернативите.

Положението е сходно не само при покупка на първо жилище, но и когато е с инвестиционна цел.

Нека бъдем реалисти. При текущия пазар средната брутна доходност за един апартамент под наем в София, след като се тегли чертата в края на годината, е под 3%. В края на 2021г. инфлацията може да мине 5%. Който се чувства уверен, че има обективна статистика по въпроса и може да ме поправи. Ще се радвам да сподели с мен своето мнение в коментарите под поста, стига да е подкрепено с факти.

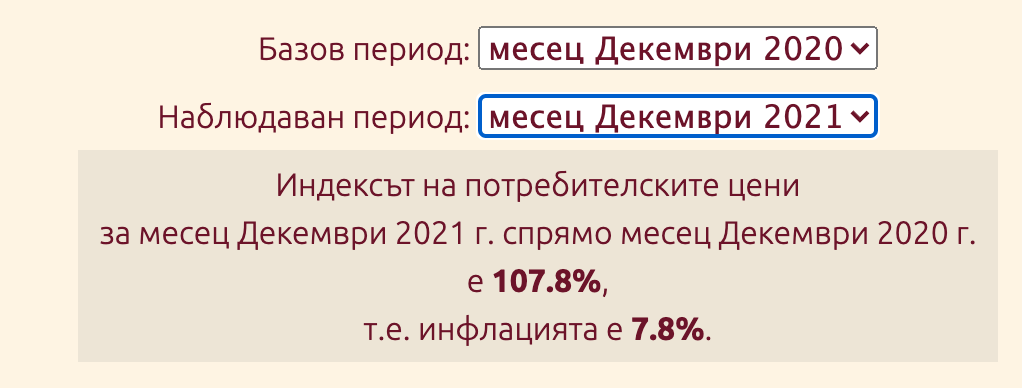

07/01/2022 – малка поправка. Според НСИ инфлацията вече е 7.8%.

За мен най-големите плюсове на това да живееш под наем са:

- През няколко години мога да сменя жилището с чисто ново.

- Мога да се релокирам по всяко време, ако се появи кариерна възможност.

- При проблем със съседи, просто ще се преместя.

- Ако се наложи, винаги мога да скалирам наема надолу – ще се преместя в същия тип апартамент в по-евтин район.

- Докато ипотеката си седи, а предоговарянето излиза скъпо.

Дори да има рязък ръст в инфлацията, цените на наемите няма да скочат веднага. Те са инертни и ефектът се вижда по-късно, защото наемите са обвързани с договори.

Не взимам предвид някои основни елементи за приходи и разходи.

Разходи:

- Промени в лихвите. В България фиксираната лихва все още не е популярна, а там където я има е с изключително лоши условия.

- Данъци и други такси за имота.

- Застраховка на имота.

Приходи:

- Пари от допълнителни проекти.

- Други доходи, освен заплата.

- Други по-дребни приходи като дарения от роднини или продажба на автомобил.

Добавил съм неща, които до някаква степен мога да предвидя:

- Разликата между месечната вноска за ипотеката спрямо сегашния месечен наем за сходен апартамент към днешна дата.

- Примерно увеличение на заплатата.

- Други спестявания, защото за мен е задължително човек да отделя някакъв процент от приходите си.

Искам да споделя с хората каква огромна сила има така нареченият „смесен ефект“ (компаундинг). Или защо човек трябва да мисли в дългосрочен план, а не да гледа само пред носа си…

За целта направих таблица, в която сравнявам какво би се получило, ако вместо да купя апартамент в София, инвестирам тези пари в един от борсовите индекси на американския пазар (S&P500 или SPY). Можеш да я разгледаш на този адрес.

Какви са по-важните параметри?

| Цена за качествен тристаен апартамент към днешна дата | 400,000лв. | |

| Години на изплащане | 30г. | виж |

| Месечен наем за сходен апартамент | 1600лв. | |

| Месечна вноска за кредит | 1,900лв. | |

| Разходи по прехвърляне | 12,000лв. | виж |

| Комисионна за брокер 5% | 20,000лв. | |

| Други разходи (промени, обзавеждане и др.) | 30,000лв. | |

| Поддръжка на имота (средно 1% на година) | 4000лв. | |

| Годишен процент по разходите (ГПР) | 4% | |

| Лихва за периода, дължима към банката | 270,000лв. | |

| Спестена разлика между кредита и наема | 300лв. /м. | |

| Средна доходност на s&p500 за 30г. | 10.72% |

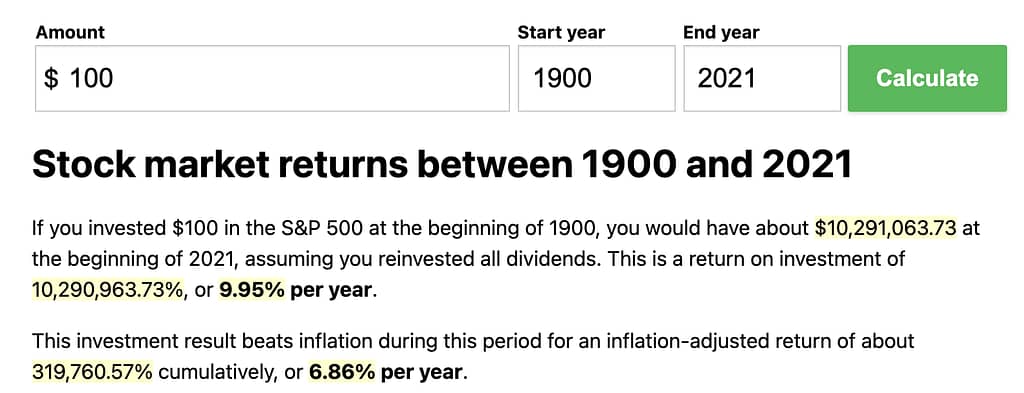

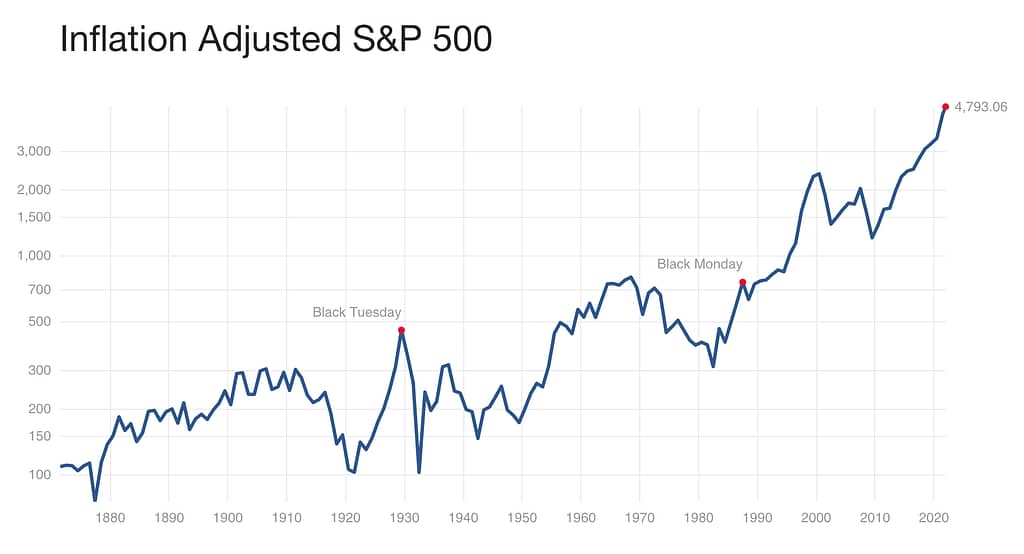

Имай предвид, че примерната доходност на S&P500 е за много дълъг период от време и покрива години с кризи като тези през 2008г. и 2018г.

Средната доходност минус инфлацията e 6.86% на годишна база.

Източник: https://www.officialdata.org/us/stocks/s-p-500/1900

Така изглежда графиката за доходност заедно с инфлацията:

Източник: https://www.multpl.com/inflation-adjusted-s-p-500

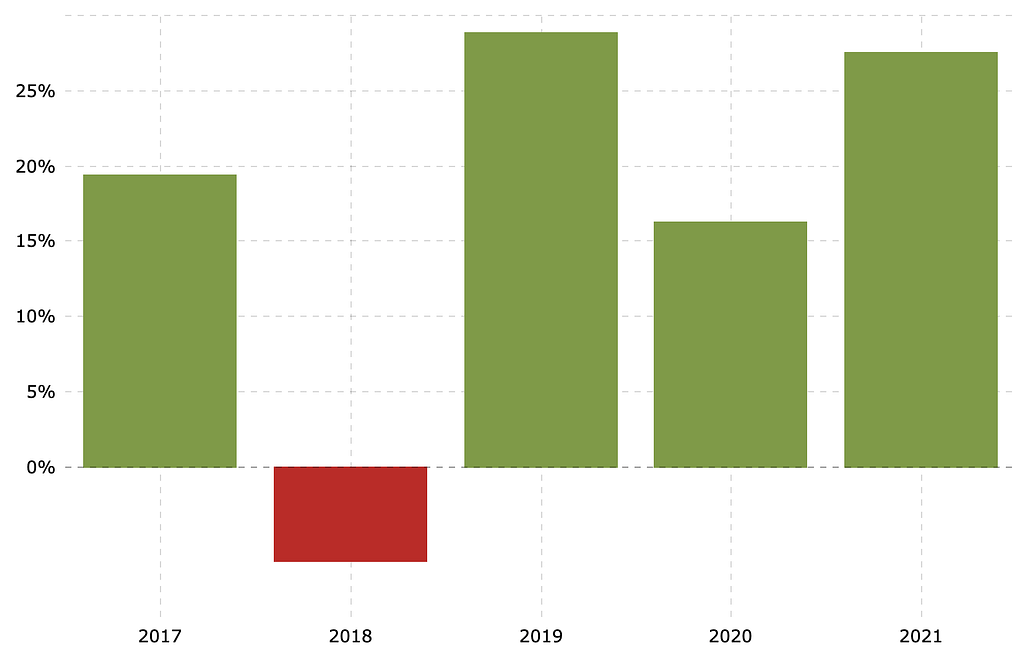

За последните 5г. средната доходност е 17,4%, въпреки кризата през 2018г.

Източник: https://www.macrotrends.net/2526/sp-500-historical-annual-returns

Какви са изводите според мен?

По-добре е да вложа тези 142,000лв. в борсов индекс. Няма да се разправям с наематели, брокери, агенции, ремонти и какво ли още не…

Има вградена диверсификация, защото това все пак са 500-те най-добри компании в САЩ, взети от най-различни сектори.

Индексът е ликвиден, колкото кеша. Утре спокойно мога да изтегля част от парите, за да финансирам покупка на автомобил, бизнес идея и др. Имотът е с много слаба ликвидност – трудно се продава.

Дори имотите да поскъпват двойно на всеки 10 години, накрая пак излиза по-изгодно да съм под наем и да инвестирам.

Българите възприемат инвестициите в почти всичко друго, освен недвижим имот, за изключително рисково начинание. Съдя по коментарите на близки и приятели, когато им споделя с какво се занимавам.

Няма по-голям риск от това да разчиташ на работодателя, на държавата или на друг човек, за да осигурят твоето финансово бъдеще.

Изобщо не твърдя, че не трябва да се инвестира в недвижими имоти! Важно е да се разбере, че те са неизменна част от портфолиото. Обаче, според мен, докато човек е в активната част от живота си, може да поеме малко повече риск, защото имотите в България носят прекалено ниска доходност, спрямо алтернативите.

Също така е важно да разбереш, че има много други алтернативи, които предлагат експозиция към пазара за недвижими имоти. Не само в България, но и по света. Например – индекс за недвижими имоти, т.е. – един вид притежаваш имот, без финансовите и времеви разходи по поддръжката. Два такива примера (това са само примери, не е препоръка):

- IPRP.AMS 28,82 -0,10 -0,33% за европейския пазар

- INDS 41,09 +0,47 +1,16% за американския пазар

След време със сигурност ще купя апартамент или къща с инвестиционна цел. Засега смятам да изчакам следващата криза, когато всички едвам смогват да изплатят ипотеките си, а банките се опитват чрез търгове да се оттърват от жилища за без пари. В края на 2021г. цените на имотите са абсурдни.

В следващи статии ще обясня с примери как да започнеш да спестяваш, а след като натрупаш достатъчно капитал, да инвестираш сравнително малък и изчислен риск.

Всичко написано в този пост е мое лично мнение. Моля да правиш свои проучвания и да взимаш решения единствено на база собствени заключения.

Ако имаш въпроси не се притеснявай да ми пишеш в коментарите. Старая се да отговарям на всички стига въпроса да е по темата.

Ако желаеш да се абонираш за подобни публикации можеш да го направиш чрез формата отдолу.